近期,承兴控股的供应链金融骗局曝光后,银保监会随即发文,要求规范银行保险机构供应链融资行为,鼓励利用区块链等技术提升风控,推动供应链金融服务实体经济。

在过去,诸如纸质仓单造假、应收帐款票据造假等供应链金融骗局也时有发生,反映了传统模式下的供应链金融存在较大业务缺陷,供应链金融急需“业务创新+技术创新”的破局之道!

1.供应链金融面临的问题

业务模式

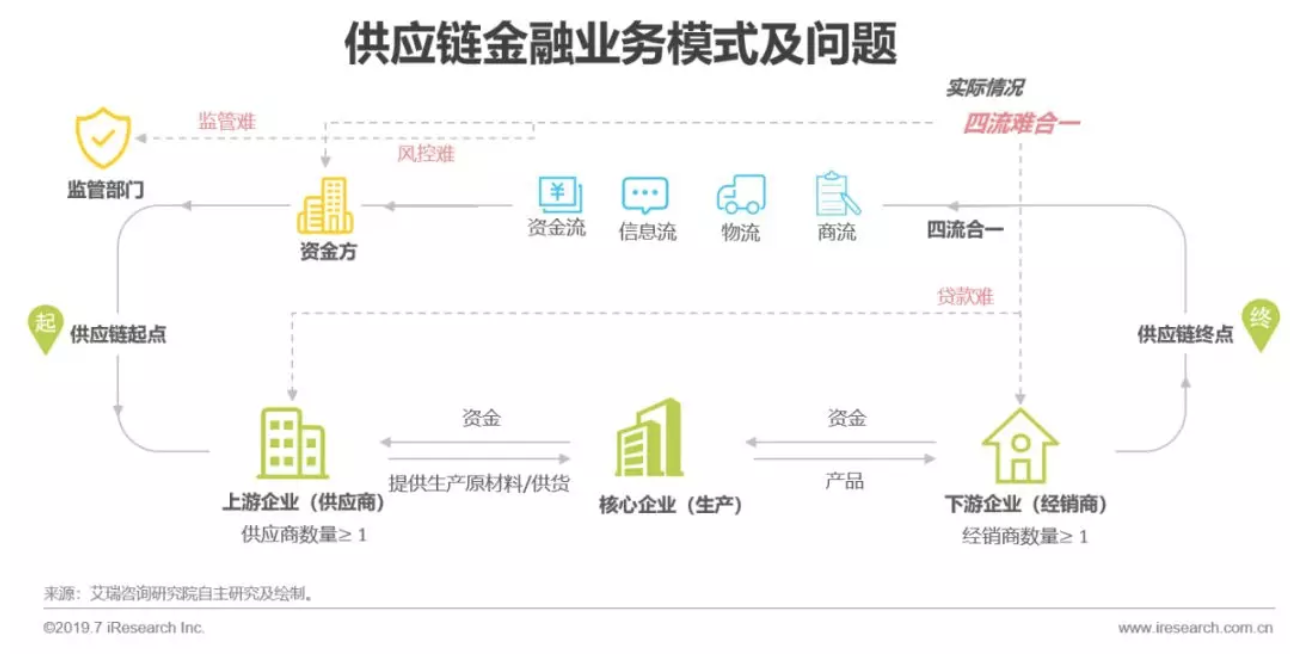

四流难合一导致:企业融资难、银行风控难、政府监管难

供应链金融业务逻辑:供应链金融以供应链起点至终点的真实贸易情况为基础,以贸易产生的可确定未来现金流为直接还款来源。四流合一成供应链企业融资关键(四流:资金流、信息流、物流、商流)。

四流难合一:法律规定企业间部分商务信息需要以纸质票据的形式传递,信息互联网技术在企业间搭建信息系统会出现数据安全不可信、数据准确不可信等问题。企业间缺乏统一的商务信息系统使得四流难合一,从而形成了中小企业贷款难、银行风控难、相关部门监管难的情况。

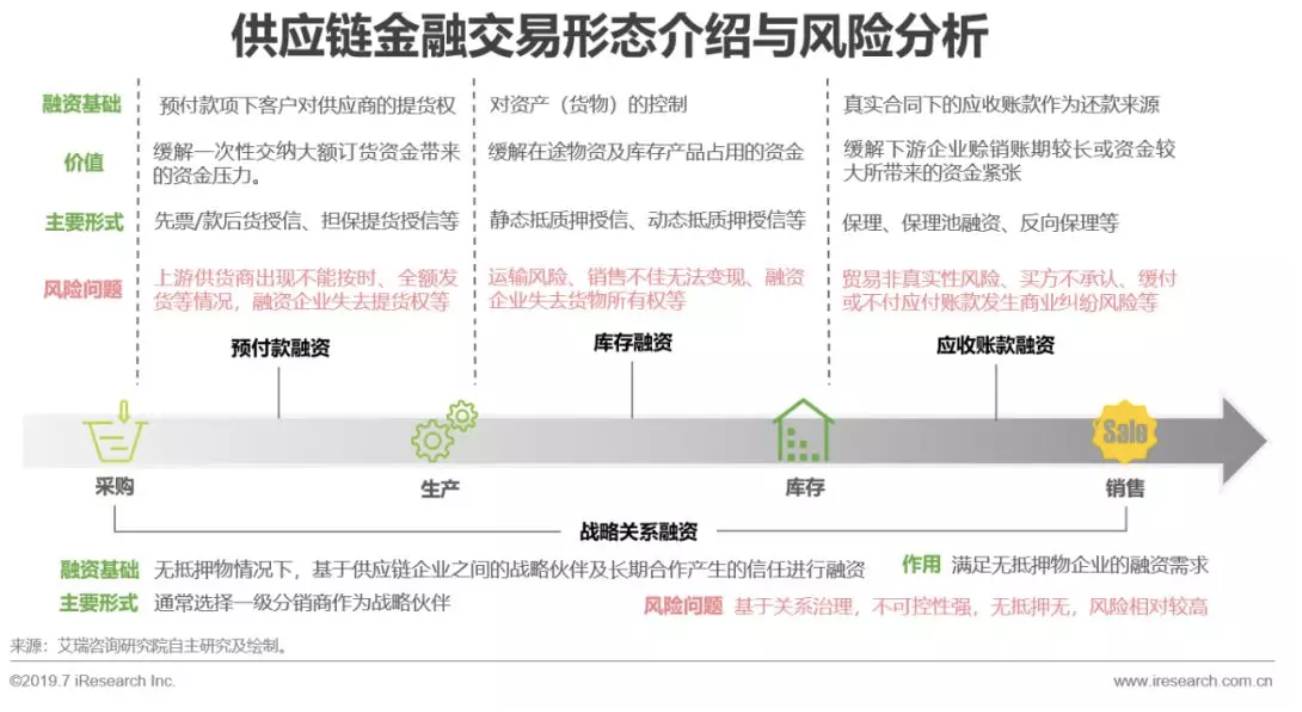

融资模式

各类融资模式受限于不同场景的风控难度,导致企业融资难

各类融资模式由于业务场景不同,面临着除四流难合一外的场景化问题:如库存融资模式下,存在仓单造假、仓库管理方监守自盗的风险等,相比之下,应收账款融资更易开展,但只能帮助一级供应商进行供应链融资,多级供应商资金短缺问题仍难以解决。

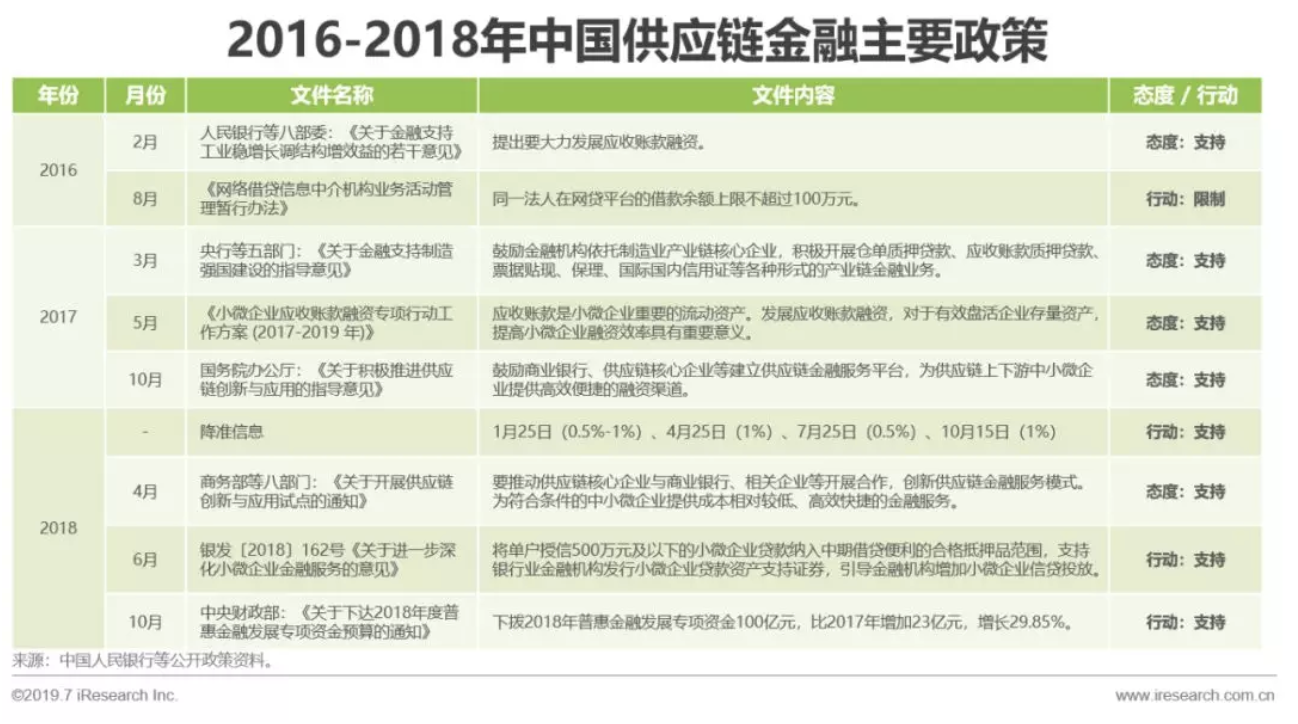

政策

政策鼓励,业务开展存难:需创新业务模式打破僵局

“降准、支持银行业金融机构发行小微企业贷款资产支持证券”等政策在资金侧为开展供应链金融提供了方便,但业务侧仍面临风控难、中小微企业授信难等问题。目前需依靠新技术改变传统业务模式,降低风控难度的同时,并可借助核心企业信用帮助更多企业实现供应链融资。

供需对比

小型企业贷款难尤为严重,传统供应链金融业务模式对小微企业融资难的问题解决力度较低

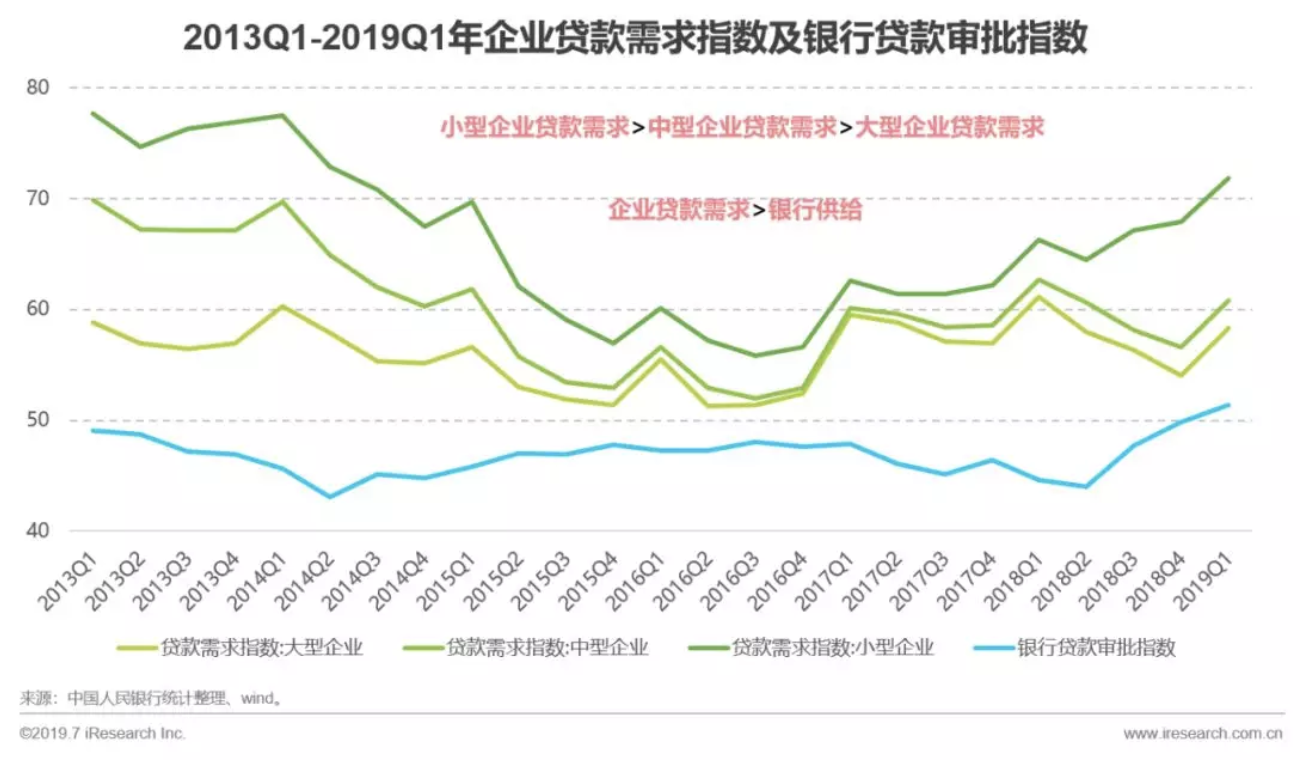

下述指数趋势分析可见:企业贷款难、小型企业尤为严重。小型企业缺乏完善管理机制、财务报表不规范,银行很难通过其自身提供的信息进行有效风控。而供应链金融模式下,核心企业信用只能传递至一级供应商,多级供应商无法借助核心企业信用进行贷款融资,对小型企业贷款难的问题解决度力有限。

指数趋势分析:

1、数据可见,越是小型企业,贷款需求越强烈,对应还款风险也越高,银行放款难度越大,供给矛盾突出;

2、近期大中型企业贷款需求呈下降趋势,但供给侧仍未满足需求侧。说明大中型企业贷款难的问题仍然存在。

市场规模

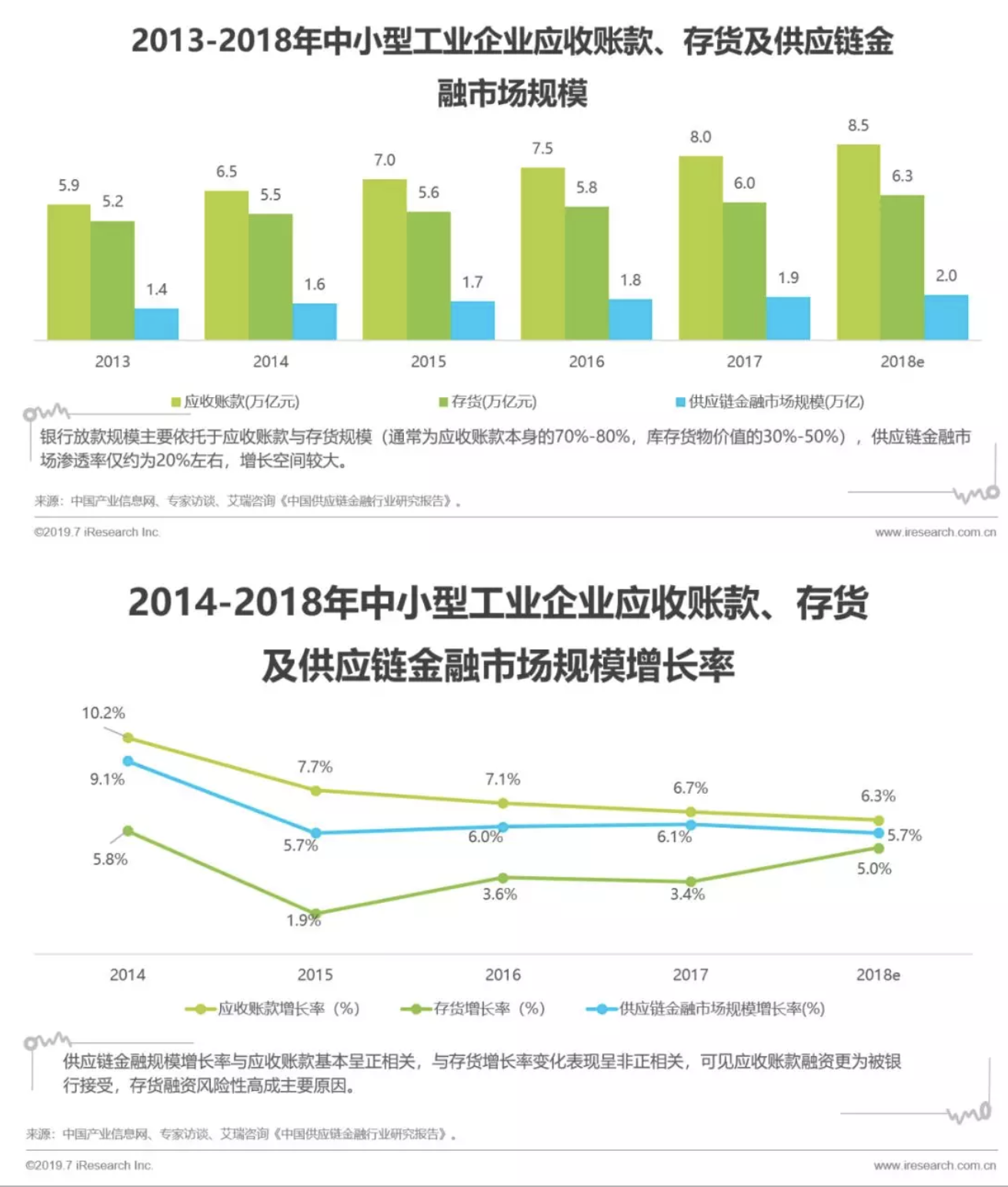

供应链金融市场渗透率低,优化业务模式是市场增长的关键

“是否需要贷”和“是否能贷”是影响供应链金融市场规模的两个因素。而对“需要贷”的企业会面临“不能贷”的问题。通过解决传统供应链金融模式存在的问题,让更多“不能贷”企业实现“可以贷”,可让市场规模得到释放。

归纳分析

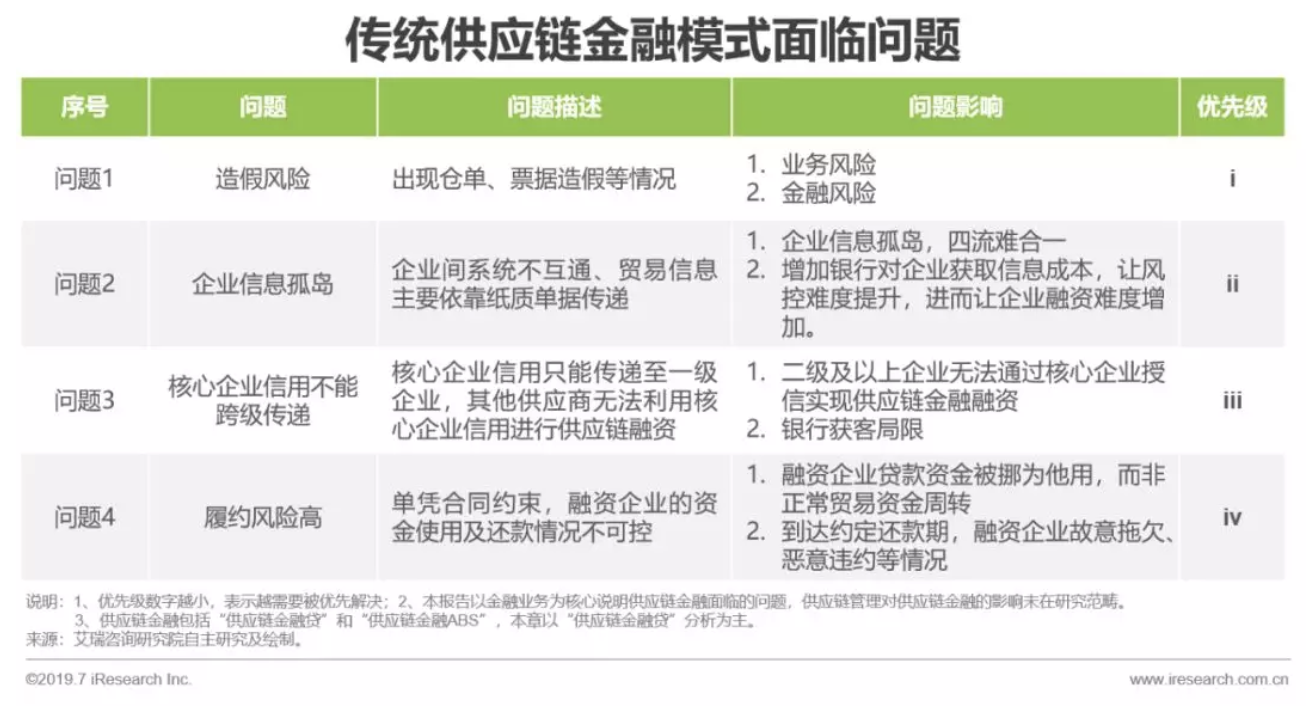

归纳供应链金融面临如下四类问题及原因:

1、造假风险:纸质票据易造假、供应链管理不完善、四流难合一;

2、企业信息孤岛:企业、银行、监管之间缺乏高效、有效连接方式;

3、核心企业信用不能跨级传递:纸质票据流通性差且不可拆分,核心企业信用只能传递至一级供应商;

4、履约风险高:缺乏有效监督、合约执行难约束

2.区块链+供应链金融业务模式及价值分析

区块链 + 供应链金融解决方案

四流上链:数据更可信 ,线上操作:业务更高效

目前在行业中,区块链+供应链金融未形成标准化解决方案,数据管理方式不同是主要的差异化体现之一(第三章详细分析),整体对业务的创新与优化主要体现在:凭证可多级拆转融、业务线上执行、数据存储上链。

对比传统业务模式,优势主要体现为:

1)最大化实现四流合一,区块链难篡改使数据可信度高,降低企业融资及银行风控难度;2)风控数据获取、合同签订、票据流转等业务执行线上化,周期短、效率高;3)凭证可多级拆专融,解决非一级供应商融资难、资金短缺问题;4)智能合约固化资金清算路径,极大减少故意拖欠资金等违约行为的发生。

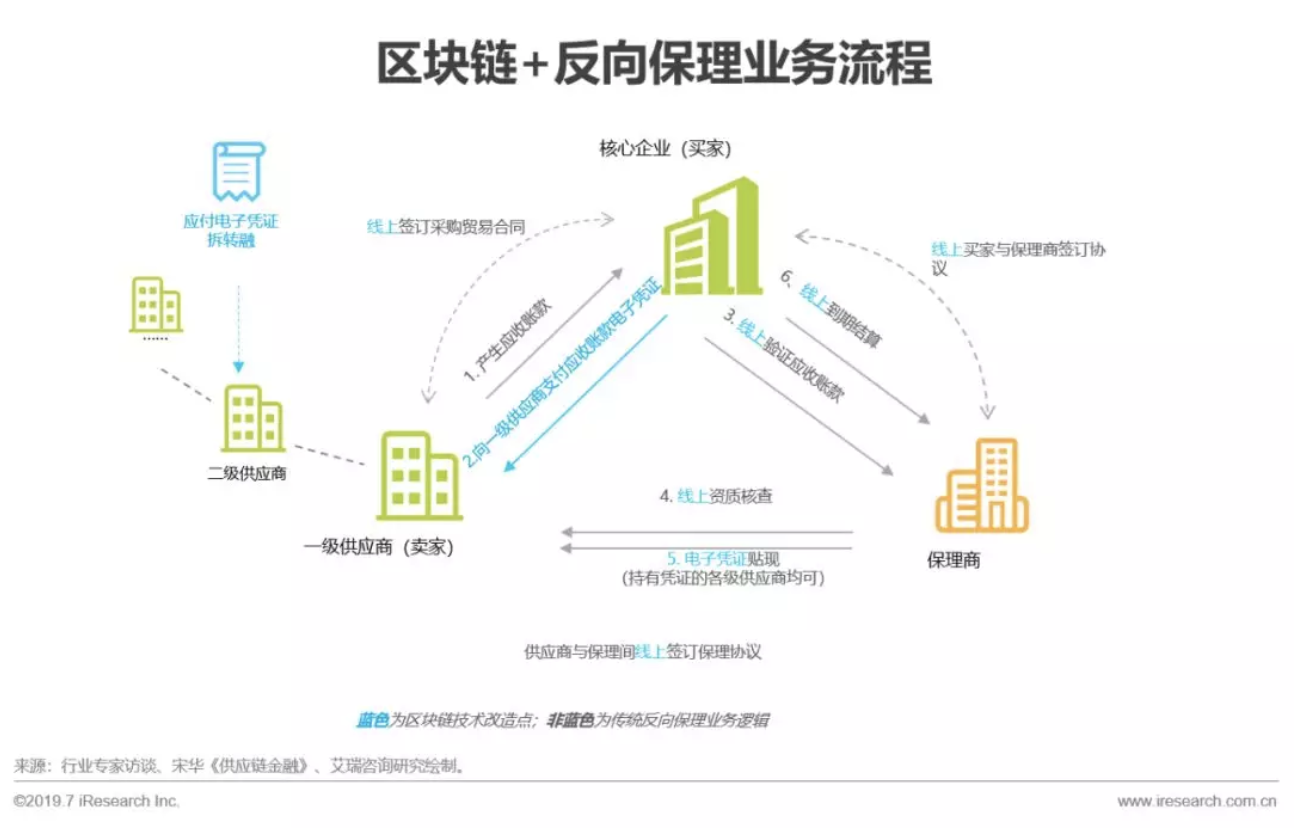

反向保理

凭证拆转融:解决多级供应商融资难及资金短缺问题

反向保理业务中,除四流难合一外,核心企业信用只能传递至一级供应商、而多级供应商却无法借助核心企业信用进行贷款。区块链解决方案可实现电子凭证拆转融:用链上电子凭证代替传统业务模式中的纸质商票。电子凭证可拆分,持有凭证的下游供应商可用全部(或1/n)凭证支付给上游供应商,可贴现,可融资。

电子凭证(拆转融)价值分析:

1、解决多级供应商授信问题:赊销盛行使上游供应商资金缺口较大,若无核心企业背书难获得银行优质贷款。传统纸质票据无法拆分,只能在核心企业与一级供应商间流转;而链上电子凭证可由一级供应商拆分流转至二级(和多级)供应商,从而让核心企业信用传递至多级供应商。因赊销导致供应商资金短缺问题得到解决。

2、贴现效率高:线下纸质票据变为线上电子凭证,贸易、融资周期极大缩短,(贴现)理论上为0——12小时。

3、降低生产成本:综合(1)(2),通过降低供应商贷款成本,从而有利于降低原材料或中间产品生产成本,并最终降低核心企业的整体生产成本。

4、优化核心企业财务管理:传统模式下,供应商随时都有可能因财务紧缺让核心企业兑现付款。凭证拆转融可缓解供应商资金压力,从而优化核心企业账期、减轻谈判、兑付压力,优化现金流与负债表。

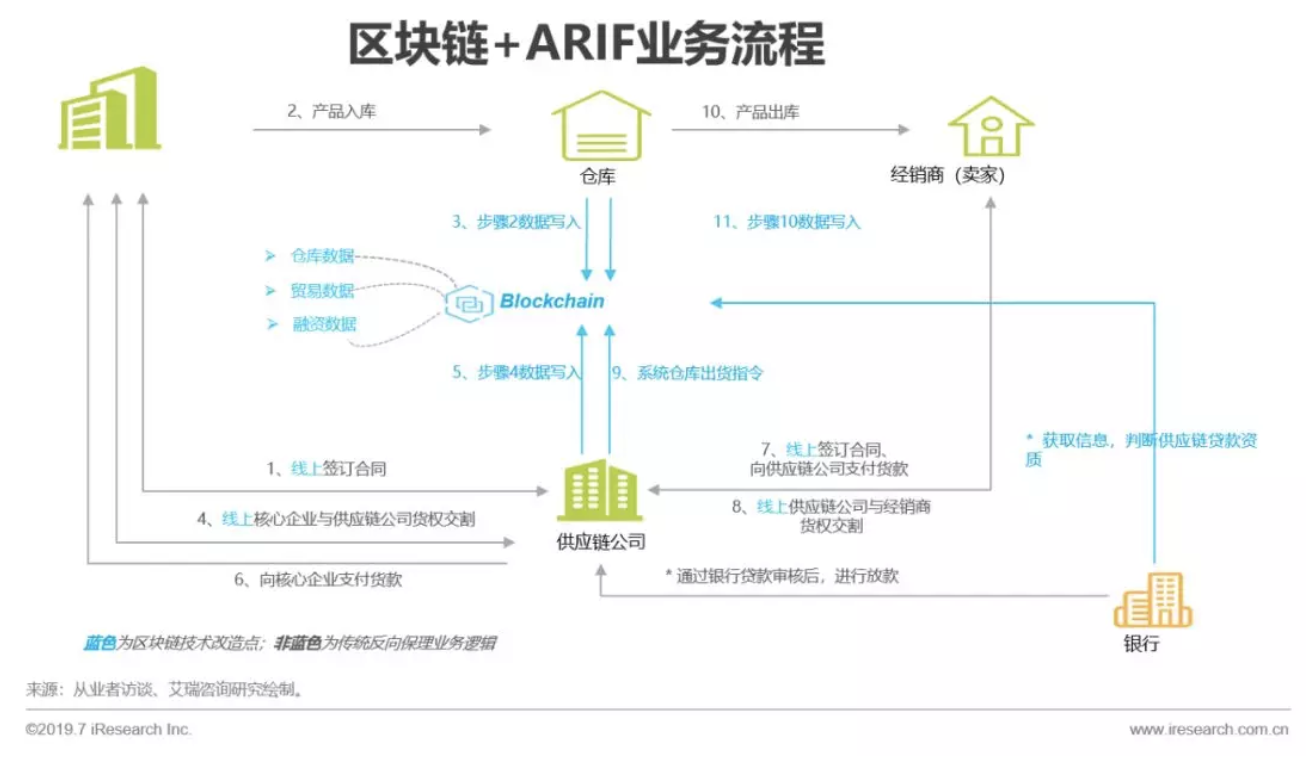

ARIF

链上电子仓单凭证解决了纸质仓单造假风险

ARIF(accounts receivable and inventory financing),库存与应收账款融资,是以资产控制为基础的商业贷款的基础。通常库存占整个供应链运营成本的30%+,仓单的无重复抵押、真实性、货物监控是仓库管理的关键,数据全面、可信成银行审批关键。我们以供应链公司介入的模式展开分析:

区块链+ARIF价值分析:

1、极大降低仓单造假风险,优化仓库管理:传统业务模式中,仓库取货以纸质票据为凭证,造假风险较高;区块链系统上以电子凭证代替纸质票据、由RFID、AGV、视频分析等技术监测商品进出库等动态、读取商品信息并写入区块链系统,从而降低仓库管理造假作弊风险

2、 降低供应链公司的贷款难度:相比于IT线上系统,区块链的难篡改特性让链上数据可信,更易获取银行的信任,降低了供应链公司的贷款难度。

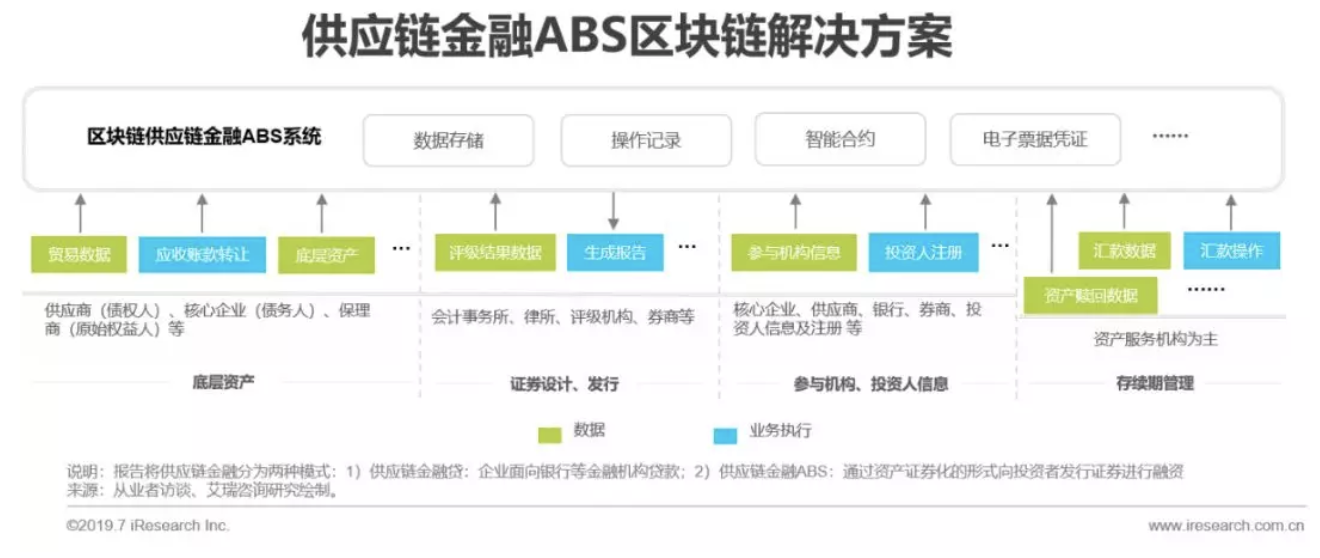

供应链金融ABS

供应链金融ABS面临问题 & 区块链解决方案

供应链金融ABS面临问题:

运营管理:

1、SPV、券商、律所、银行等多机构线下协同成本高;

2、机构系统独立,数据获取成本高、准确性低;

3、底层资产数量多,筛选、审核、资产转让合同等依靠纸质单据和人工操作,成本高、周期长、易出错;

风险管理:

1、交易结构复杂、交易量大、频次高,人工对账清算效率低、准确性差;

2、无法实现大量资产的动态、穿透式监管(通常律所、会计所等机构对底层资产抽查约10%),风险高。

方案分析:

如上,为区块链供应链金融ABS全栈式解决方案,需协调全部参与方上链,落地及运营难度较大。满足(1)&(2),即视为一种有价值的非全栈式解决方案。

(1)、底层资产完备上链;

(2)、核心业务操作、有风险隐患交易能够在链上进行。

价值分析:

1、相比于纯人工、依靠纸质单据,区块链系统实现票据电子化,造假难、效率高;

2、针对汇款数据、循环购买数据等结构性数据,可自动生成报告,调研效率高;3、区块链分布式存储,底资产透明化,且链上可实现自动账本审计、最大化实现穿透式监管;

4、智能合约实现操作规范化,减少人工操作出现的失误,更高效;

5、综合3&4,提高了风险定价效率及二级市场流动性。

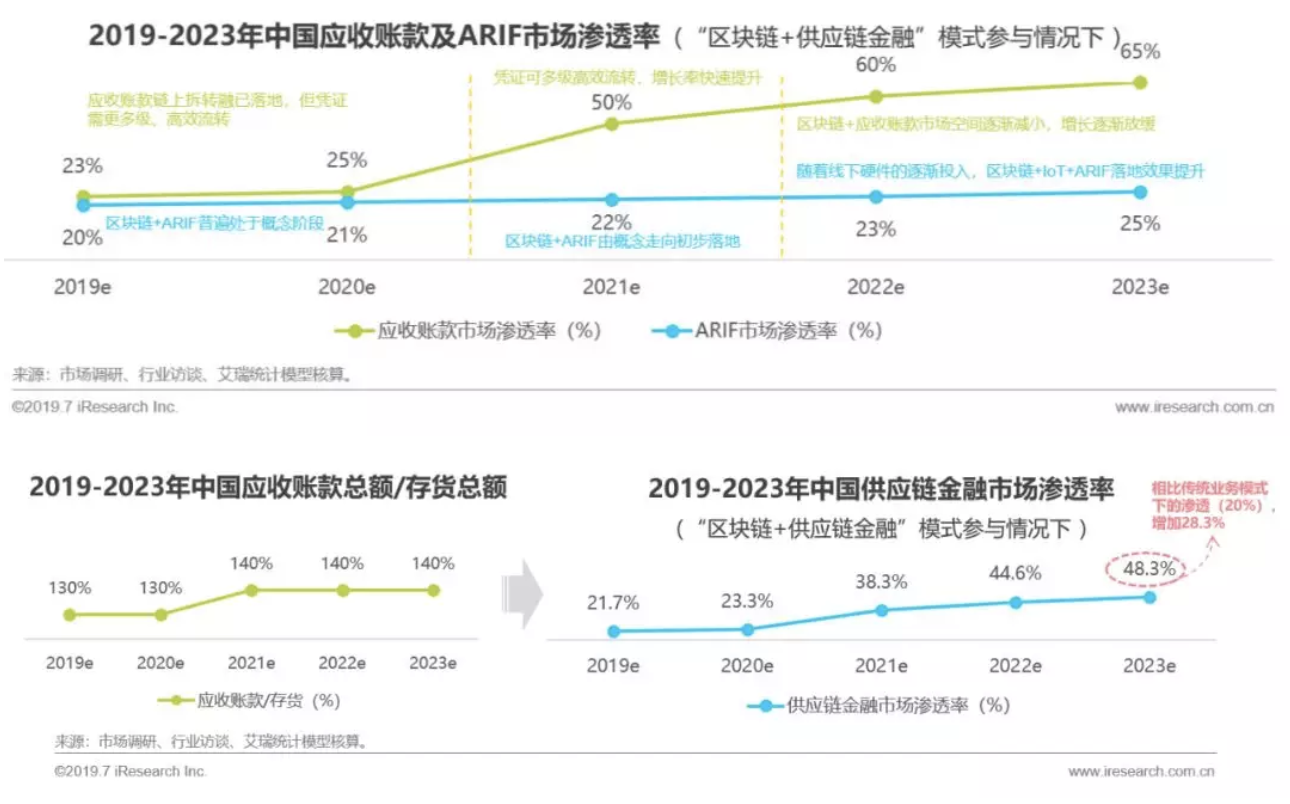

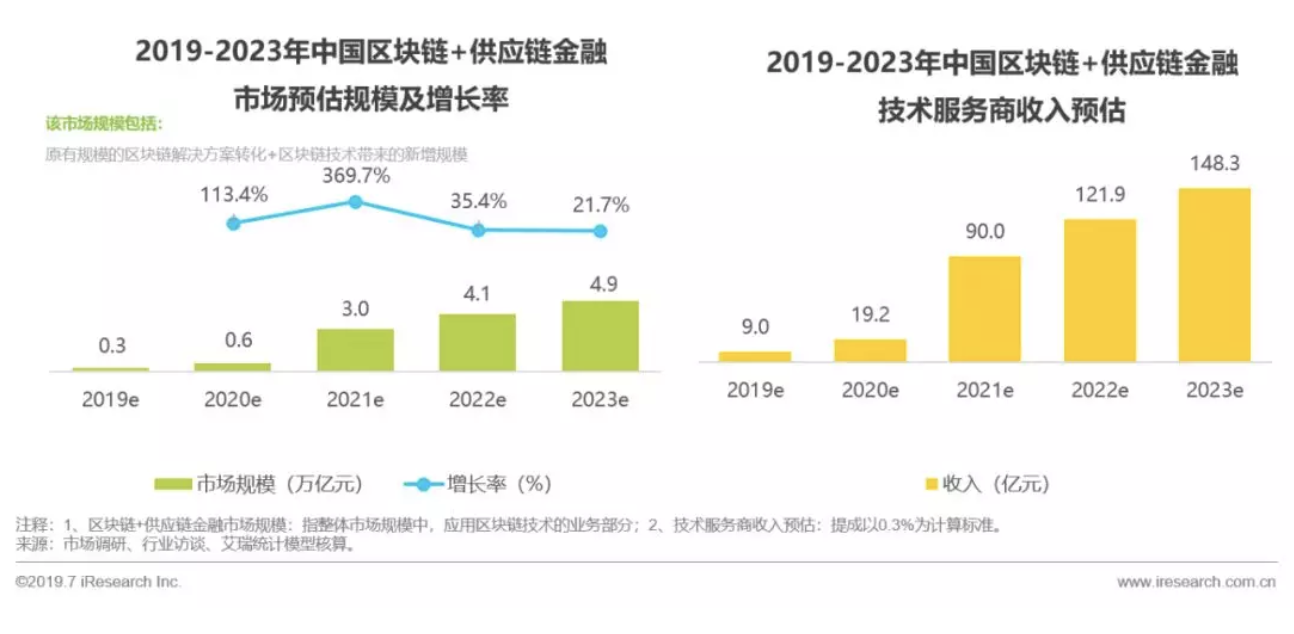

渗透率增量

至2023年,区块链可让供应链金融市场渗透率增加28.3%

区块链+供应链金融解决方案让核心企业信用多级传递、增强对货物监控能力及授信风险定价能力,进而让应收账款与ARIF的市场渗透率得到不同的提升,结合应收账款总额与存货总额占比,进而得到供应量金融整体市场渗透率。

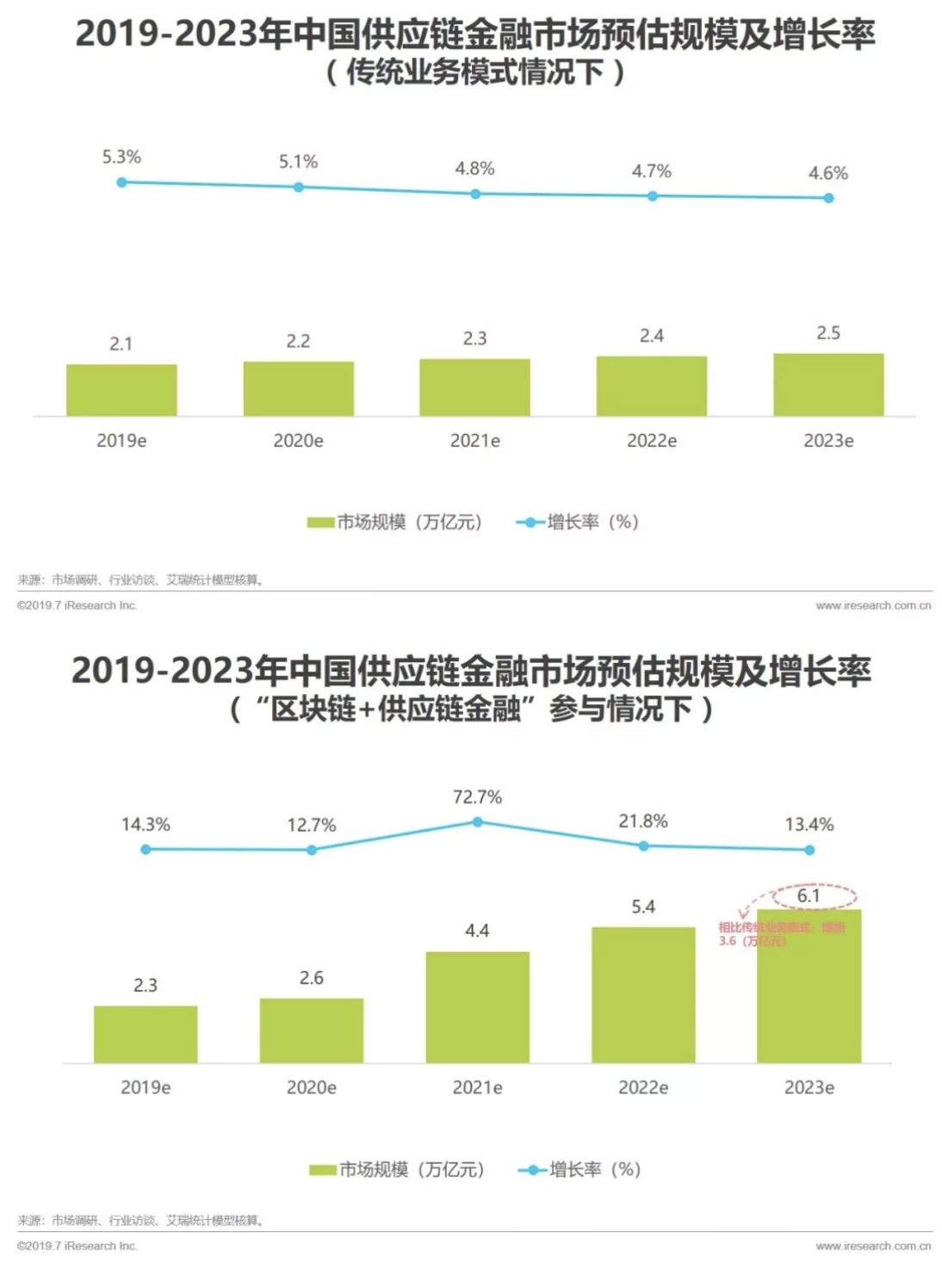

市场规模增量

至2023年,区块链可为供应链金融市场带来约3.6万亿增量,主要来自应收账款侧

近1——3年,以区块链+应收账款落地为主,随着市场接受程度加深及通过运营手段促进凭证更多级、高效流转,预计在2021年会出现大规模增长,随着区块链+应收账款市场空间逐渐降低,增速放缓,这将成为5年内供应链金融市场规模新增的主要来源;区块链+ IoT +ARIF需统一部署物联网设备、成本增加,未实现授信模式创新,其在3——5年内对市场规模增量的影响低于区块链+应收账款。

传统业务模式下,我们以20%市场渗透率为为标准进行市场规模评估。

降本& 增效

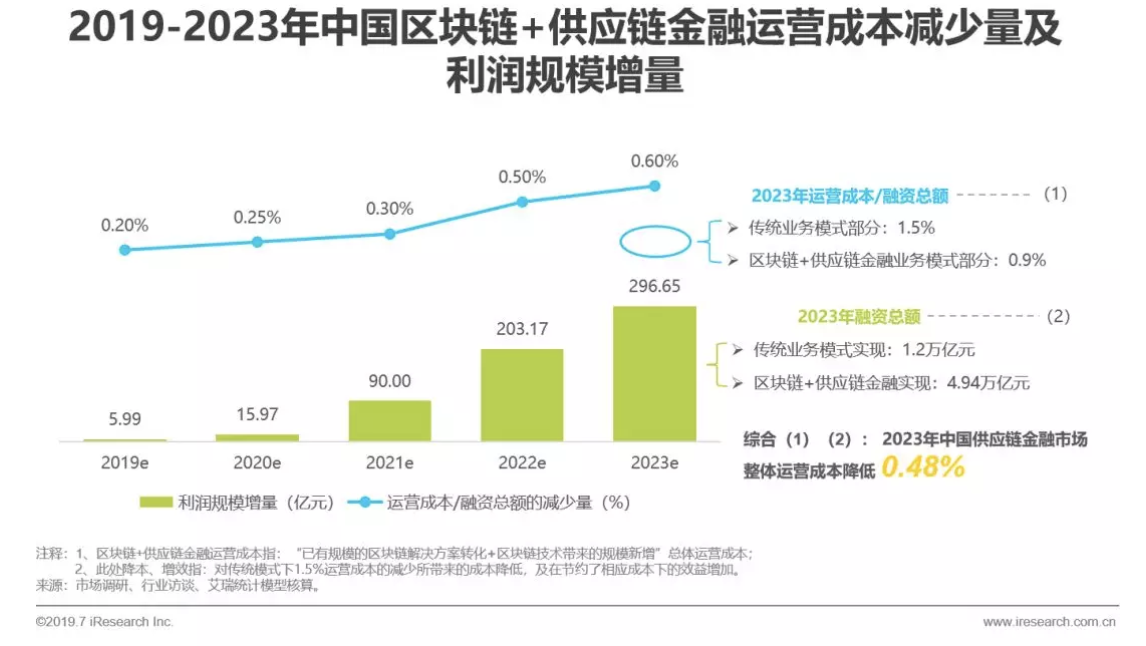

至2023年,区块链可让供应链金融市场整体运营成本降低0.48%;在降本情况下,对应实现约297亿元利润规模增量

传统业务模式下,银行主导与非银行主导的供应链金融产品,银行可获分润分别约为:2.5%、3%(占融资额),运营成本占1.5% (占融资额) ,区块链解决方案可降低获客、数据获取等运营成本,进而降低运营成本,实现利润规模增加。综合行业调查,艾瑞认为,运营成本在较理性情况下会降至0.9% (占融资额)。

区块链技术优势分析

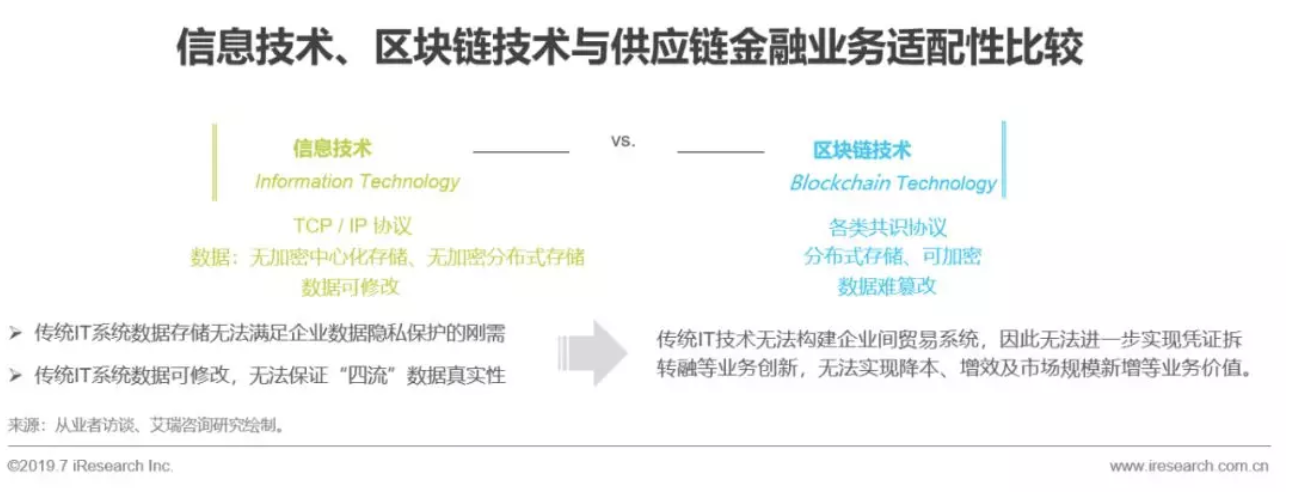

相比其他技术,区块链+供应链金融成最优解决方案,可实现最大化降本、增效及市场规模新增

如何实现:区块链 +供应链金融如何实现降本、增效、市场规模新增(市场渗透率新增)

1、区块链构建企业间贸易系统,实现四流合一;在此基础上,通过可拆转融的应收账款凭证,让核心企业信用传递至多级供应商;区块链+物联网+ARIF让库存融资风险更可控而促进ARIF融资放款;综合:市场渗透率、市场规模得到增加;

2、通过区块链系统可在贸易数据获取、核查等业务运营方面降低成本,从而实现降本、增效。

结合供应链金融业务需求,(传统)IT技术理论上同样可构建企业间系统,其无法落地原因如下:

总结:区块链成解决供应链金融难题的首选技术,可最大化实现降本、增效及市场规模新增。

3.区块链+供应链金融落地现状、问题建议

市场参与者分析

区块链技术服务商可提供安全检测工具、研发工具等技术服务,此外,对开源项目进行二次开发或者完全自研也是一种技术选择,但开源技术架构稳定性差(如Hyperledger迭代后,新版本与旧版本不兼容),而底层平台全自研成本过高。综合分析,技术服务商成为相对更优选择。

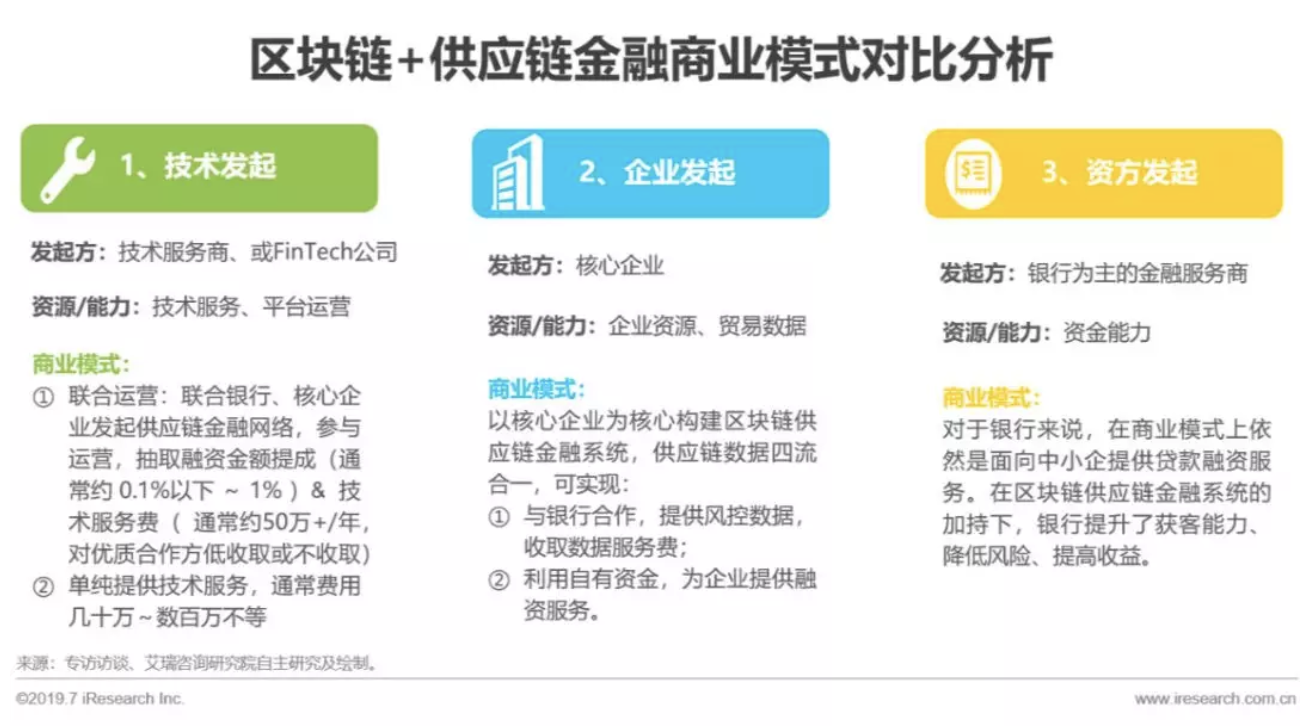

商业模式分析

多方共建、联合运营的商业模式逐渐成为主流

下述从技术、企业、资本作为平台发起方的角度阐述自身商业模式实现情况,而从区块链供应链金融网络参与方构成及运营的角度,可分为两类模式:单方构建运营模式、多方共建运营模式。

多方共建运营模式逐渐成为主流,优势在于:

1、资源可扩展性强:多方共识、透明程度高,可吸引更多优质资源(技术、资金、企业客户);

2、单方投入低:参与方提供自身擅长资源即可,相较于单方建立网络的投入成本低很多;

3、综合风险相对较低:多方参与整体经验丰富,综合抗风险能力相对较强。

除上述优势外,多方模式易出现协同效率低的情况。

对于资源较强,甚至完全无需外部资源的行业参与者依然会选择单方构建运营模式,该类企业数量占比较小。

商业模式面临问题 & 建议

技术服务商出路:B2B产业服务平台

现有商业模式,利润空间已见天花板,随着技术标准化发展,单凭技术作为竞争力的服务商话语权下降,甚至降低分润。

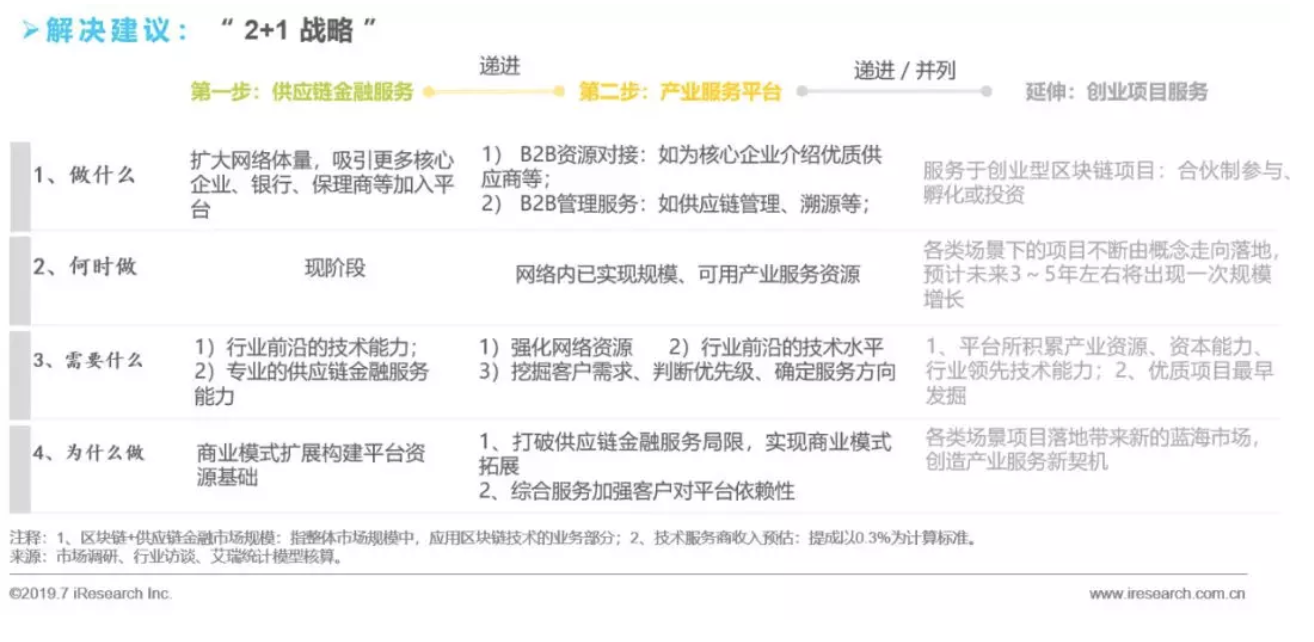

针对上述问题,报告给出如下建议:

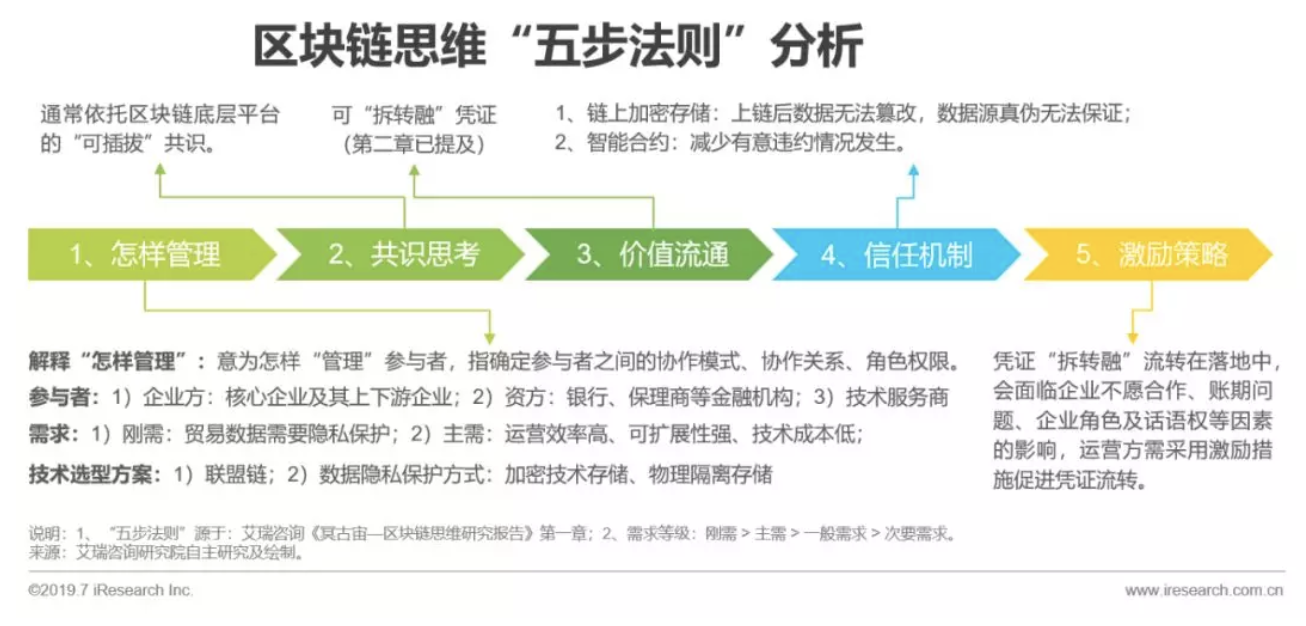

“五步法则”分析

区块链+供应链金融解决方案“PRD”& 实现路径分析

综上:

1、由维度1引出:数据管理(隐私保护)技术实现方案分析 & 技术选型建议;

2、由维度3、维度5引出:凭证拆转融面临问题( 纠纷风险 、凭证流转受阻) & 解决方案

报告下文针对上述两个问题展开分析:

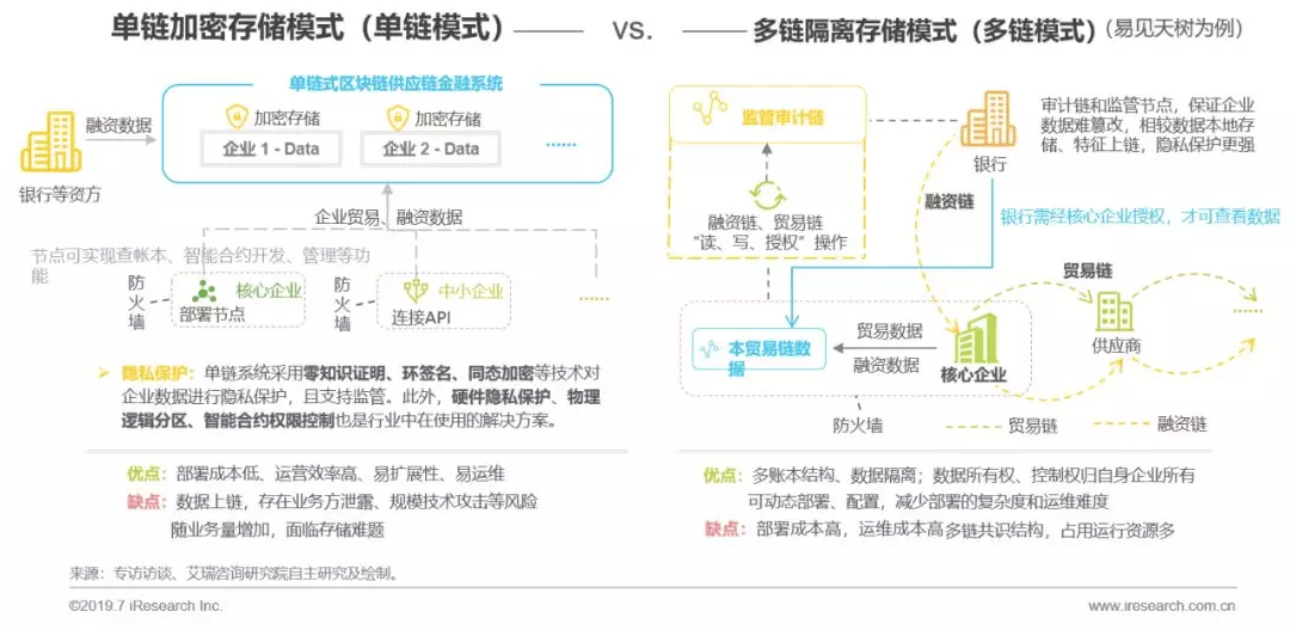

数据隐私保护分析

现状:

单链模式以部署成本低、运营效率高、扩展性好等优势,成当前主流解决方案,但单链模式无法实现数据完全隔离,即使让数据存储在本地,数据特征上链,也存在数据特征泄露风险。

观点:

随着区块链供应链金融系统中参与者增多,贸易场景越来越复杂,会让数据纠纷风险增加,技术选型成为关键。

建议:

技术选型优先级:数据所有权、控制权完全隔离 >本地存储、特征上链 >单链模式的隐私保护(硬件隐私保护 >算法隐私保护)

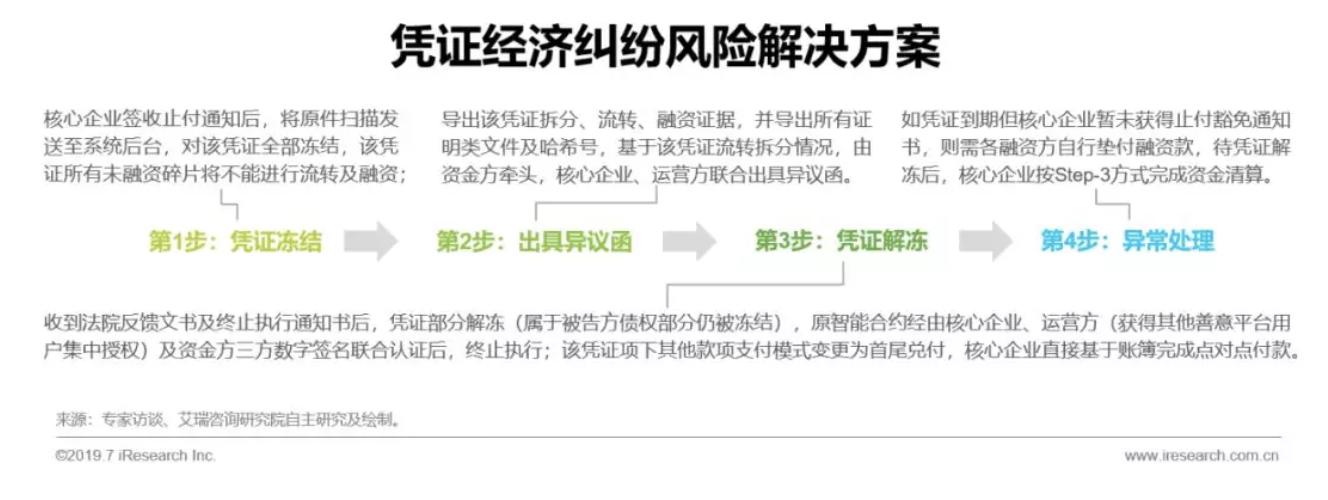

纠纷风险影响凭证拆转融

流经供应商与其他企业存在经济纠纷遭起诉,凭证被止付

问题阐述

下述场景,凭证以碎片形式分散至20余家多级供应商手中,约60%基于该凭证碎片的全额/部分向网络内资金方发起融资申请,融资总金额超过1000万元,多数融资有效期为7-8个月。一级供应商与其他核心企业发生经济纠纷,有权机关要求核心企业财务部门止付,并在凭证到期后将该凭证项下的3000万应付款支付至其他帐户;

情况1:如按照法院要求进行止付,则该凭证项下所有持有方(含核心企业)均将受到巨大影响;

情况2:核心企业、凭证融资方如不付款,将直接形成技术逾期;

情况3:如使用自有资金付款,则将遭受较大经济损失。

总结分析:

▲上述解决方案,区块链系统主要价值体现为两点:凭证冻结与解冻操作效率高、链上导出数据可具有法律存证;

▲解决凭证冻结期间对企业资金使用问题的影响,建议的解决方式是(运营方)建立过桥资金 / 临时风险应急资金,对受影响企业低利率(或零利率)放贷,在凭证解冻前,保证企业资金周转、网络运营不受影响。

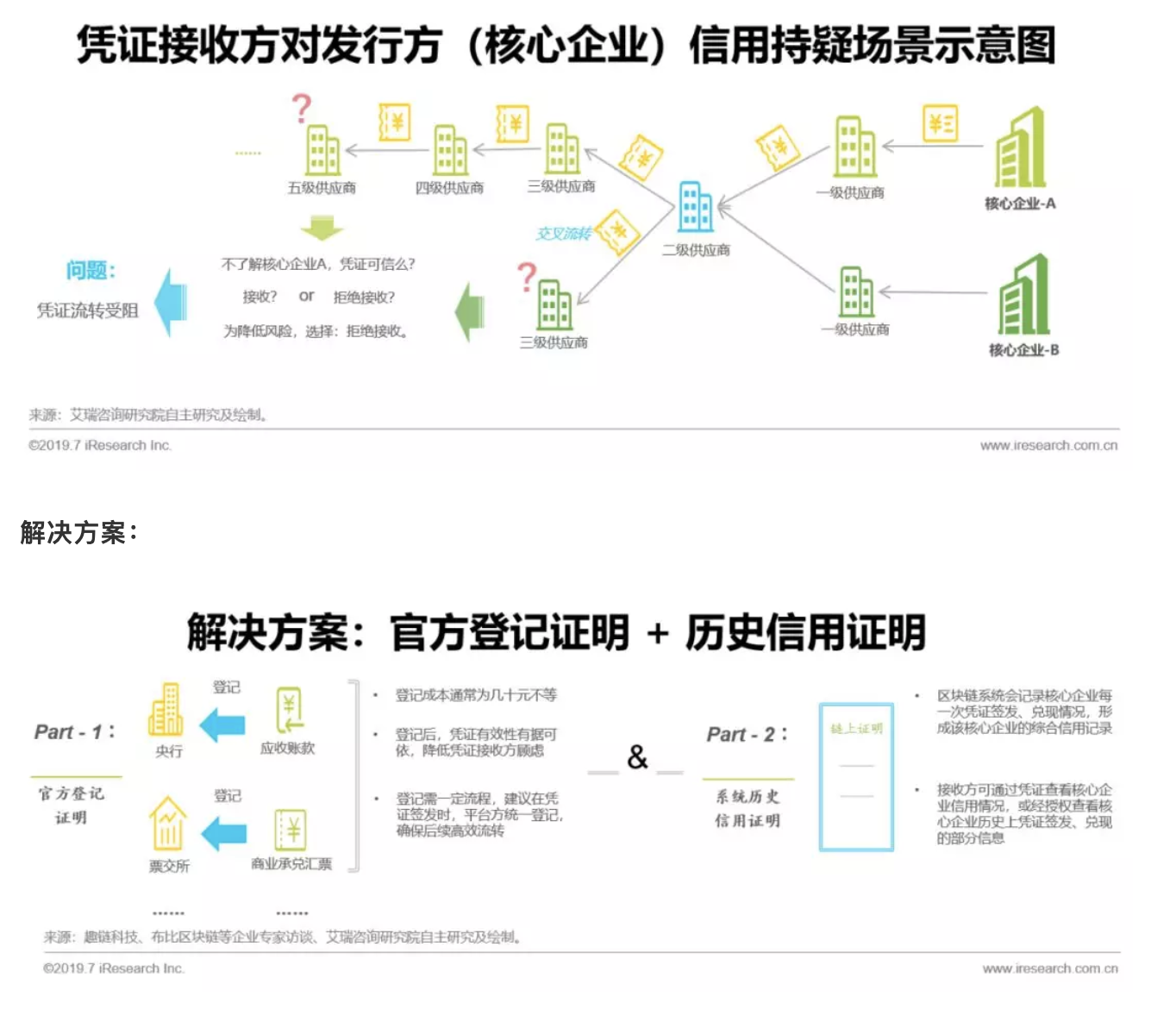

凭证流转受阻

凭证接收方对发行方(核心企业)信用持疑而阻碍凭证流转

问题阐述

场景描述:由核心企业A签发的电子凭证,经多级拆转后:

1、流转至距核心企业A较远的本产业链内某一供应商;

2、流转至其他产业链某一供应商。两类场景均可能发生因供应商限于对核心企业A了解程度低,无法确定该凭证可信度而拒绝接收该凭证,导致凭证流转受阻;

说明:上述第二类场景(交叉流转)发生的充要条件是:核心企业A与核心企业B所在两条供应链处于同链或同构链的情况下,以跨链技术实现。该场景从技术理论上可实现,但现阶段对该类场景的实现需求较小,仅少数落地案例。

解决方案:

账期问题

问题阐述:

凭证流转至某一级供应商时,会因账期不合适而拒绝接收该凭证。

场景举例:

凭证为未经保理(或反向保理)的应收账款,需要到期才能兑现,凭证接收方急需现金周转,但不愿意自己保理,因此拒绝接收该凭证。

解决方案:

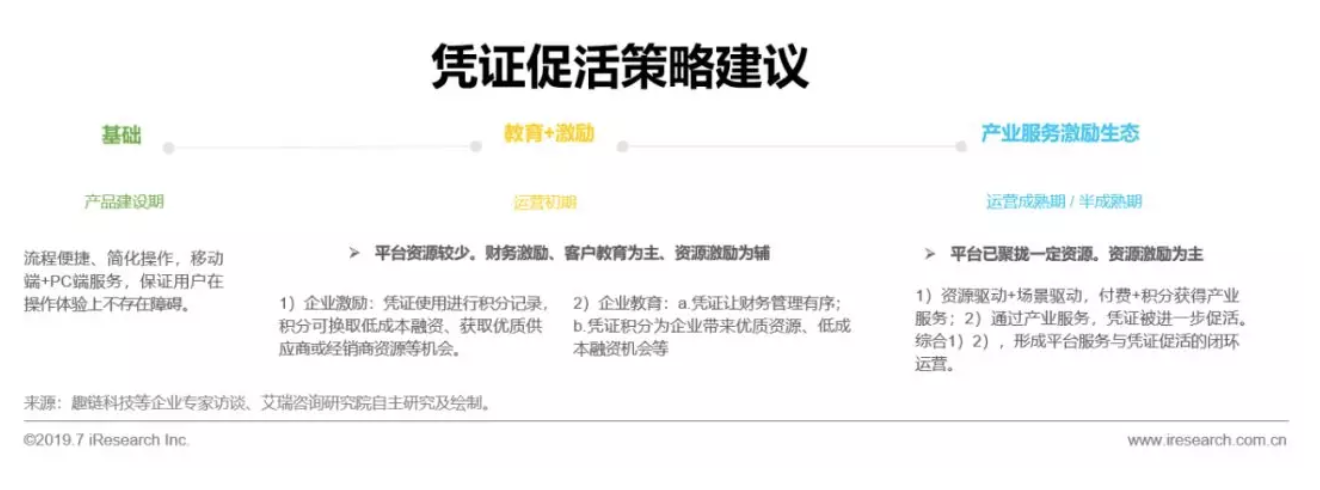

凭证促活

问题阐述:

凭证越是高额、多级拆转,越是可以覆盖更多供应商,越可以更全面地解决供应链金融问题。技术上支持凭证流转至供应链末端,但实际落地中,通常存在企业对凭证接受意愿不强、不缺乏流动资金等情况下,凭证未成刚需或习惯性使用。

解决建议:

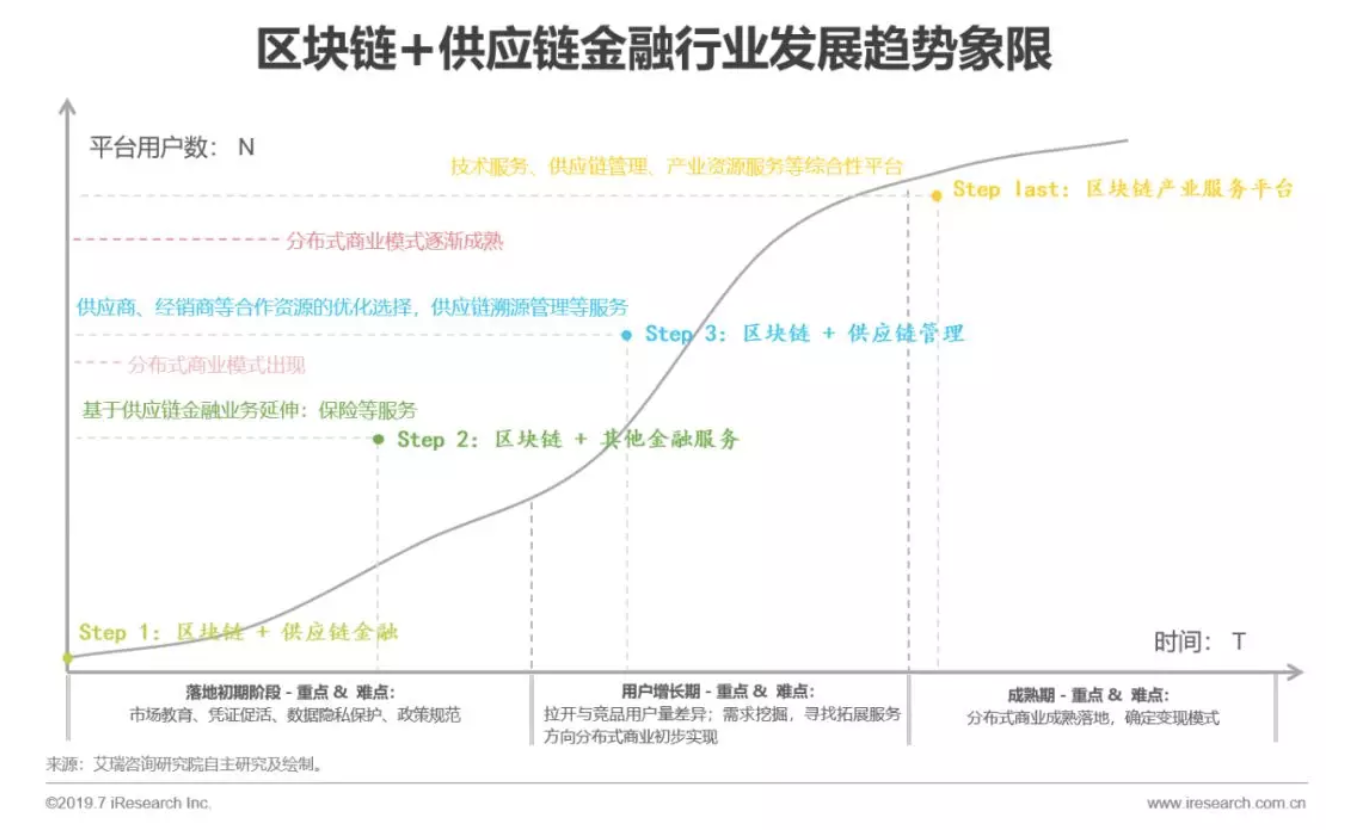

4.区块链+供应链金融趋势及建议

行业发展趋势

区块链 + 供应链金融将朝着综合性产业服务平台发展,分布式商业成未来趋势

1、随着T、N增加,平台产业资源增加

2、寻求最优资源及生产力是企业刚性需求

3、区块链技术有能力在保护企业数据不被泄漏情况下,实现企业间分布式协作

综合,分布式商业模式成未来趋势

政策、监管建议

区块链+供应链金融:政策及监管建议

政策方面:

1、引导产学界对区块链技术的正确认知,鼓励企业与高校合作,促进产学结合。强化供应链金融创新模式的应用;

2、鼓励核心企业与商业银行、区块链技术服务商合作、整合上下游产业资源,共同促进区块链+供应链金融落地;

3、加强人才鼓励政策,吸引更多高精尖人才加入区块链行业,推进密码学、共识算法、跨链、隐私保护等技术的创新;

4、实体经济服务规范化,为资金提供高效、安全、便捷的渠道进入实体经济,发挥融资服务平台、动产融资统一登记公示系统等平台作用,支持区块链+供应链金融的落地发展;

5、鼓励开源发展,提高中国区块链项目开源代码贡献量,加强中国区块链技术的国际话语权;

6、推进产业、技术联盟发展,促进区块链技术标准建立,解决开发语言、智能合约标准不统一做带来的技术落地障碍;

7、鼓励企业机构或个人进行区块链专利申报,引导做好知识产权保护工作。

监管方面:

1、从区块链技术发展趋势、数据保护、金融风险等角度入手,规范技术及业务监管;

2、加强对智能合约的审查、审计。

3、开展相关法律研究及立法工作,实现区块链+供应链金融的业务的有法可查,有法可依。

联系我们请点击:

联系我们请点击: